Резервы, условные обязательства и условные активы

МСФО (IAS) 37 устанавливает критерии признания и оценки:

-

оценочных обязательств;

- условных обязательств;

-

условных активов.

Исключение составляют обязательства, возникающие в связи с обычными договорами к исполнению (если только они не являются обременительными) и обязательства, на которые распространяется действие другого стандарта.

Например, некоторые виды резервов рассматриваются в стандартах, касающихся учета вознаграждений работникам (МСФО (IAS) 19 «Вознаграждения работникам»), аренды (МСФО (IFRS) 16 «Аренда»), налогов на прибыль (МСФО (IAS) 12 «Налоги на прибыль»), выручки по договорам с покупателями (МСФО (IFRS) 15 «Выручка по договорам с покупателями») и пр.

Что такое оценочное обязательство в МСФО (IAS) 37 Оценочное обязательство (часто используют термин «резерв») – это обязательство с неопределенным сроком исполнения или обязательство неопределенной величины (п. 10 МСФО (IAS) 37).

Обратите внимание! Слово «неопределенный» здесь очень важно. Если сроки или сумма обязательств известны, то такое обязательство будет либо кредиторской задолженностью, либо начисленным обязательством.

Обязательство – это существующая обязанность компании, возникающая из прошлых событий, урегулирование которой, как ожидается, приведет к выбытию экономических выгод из компании. То есть, если нет прошлого события, то нет и обязательства.

Прошлое событие может создать два вида обязательств:

1. Юридическое, вытекающее из законодательства, договора или иного правового акта.

2. Конструктивное обязательство (обязательство, обусловленное практикой). Оно возникает из деловой практики или обычаев. Другими словами от компании ожидают, что она выполнит обязательство. В результате у компании нет реалистичной альтернативы проведению расчетов по этому обязательству.

Когда признавать оценочное обязательство

МСФО (IAS) 37 устанавливает три критерия признания резервов:

1. У компании есть существующая обязанность, возникшая в результате прошлых событий.

2. Вероятен отток экономических выгод для выполнения обязательства. В рамках МСФО (IAS) 37 событие считается вероятным, если оно скорее произойдет, чем не произойдет. То есть вероятность наступления события должна быть более 50%.

3. Можно надежно оценить сумму обязательства.

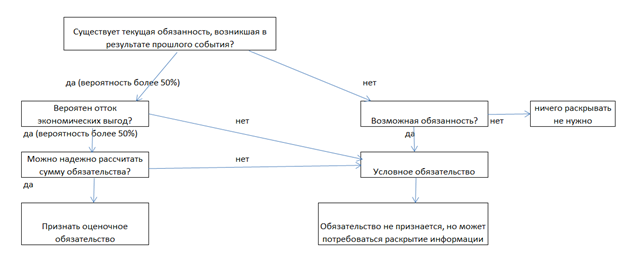

Если все три критерия выполняются, следует признать оценочное обязательство. Порядок применения данных критериев рассмотрен на рисунке 1.

Рисунок 1. Признание оценочных обязательств

Если один из них не выполняется, то следует либо раскрыть условное обязательство (подробнее об этом ниже), либо не раскрывать вообще никакой информации, если отток экономических выгод будет незначительным.

Если компания не может избежать выполнения обязательства каким-либо будущим действием, следует признать резерв.

Как рассчитать сумму оценочного обязательства согласно МСФО (IAS) 37 Сумму резерва определяют по наилучшей оценке расходов, которые необходимы для выполнения обязательства на конец отчетного периода.

При оценке следует учитывать:

¾ риски и неопределенность (например, уровень инфляции);

¾ временную стоимость денег (если расчет будет производиться в долгосрочной перспективе, следует применять дисконтирование);

¾ вероятные будущие события и т.д. Например, при оценке обязательств на демонтаж оборудования компания может учесть появление новой технологии, которая позволит существенно снизить затраты по выводу активов из эксплуатации. Правда, при условии, что есть доказательства того, что эта технология будет доступна к тому моменту.

Обратите внимание! Сумму возможной прибыли от выбытия активов не учитывают при оценке резерва. Такую прибыль нельзя учесть даже в том случае, если выбытие актива тесно связано с событием, приводящим к признанию оценочного обязательства. Прибыль от ожидаемого выбытия активов признают в момент, определенный соответствующим стандартом.

Оптимальная оценка резерва может основываться на прошлом опыте компании в отношении аналогичных операций, экспертных заключениях и т.д.

Обратите внимание! Компаниям запрещено устанавливать в учетной политике оценку резерва на основе максимальных или минимальных ожидаемых затрат.

МСФО (IAS) 37 приводит два основных метода оценки резервов.

Метод 1. Метод ожидаемого значения. Этот метод используют при наличии диапазона возможных результатов или при оценке резерва для большого количества номенклатур. В этом случае нужно взвешивать каждый результат по его вероятности. Чаще всего метод используют при оценке гарантийных обязательств.

Метод 2. Наиболее вероятный результат. Этот метод используют для оценки единичного обязательства (например, резерв в отношении убытка в судебном деле).

Учет резервов в МСФО (IAS) 37. В большинстве случаев создание резерва отражают как начисление расходов в составе прибыли или убытка. Иногда расходы на создание резерва включают в стоимость другого актива.

Например, в случае создания резерва по выводу актива из эксплуатации. Когда оценочное обязательство носит долгосрочный характер (предполагается его погашение свыше 12 месяцев), необходимо учитывать временную стоимость денег и применять дисконтирование, чтобы оценить текущую стоимость резерва. Далее в каждом отчетном периоде, по мере приближения срока исполнения обязательства, следует увеличивать первоначальную стоимость резерва на сумму начисленных процентов (этот процесс называют амортизацией дисконта). Сумму начисленных процентов признают в качестве финансовых расходов в составе прибыли или убытка.

Изменения в оценочных обязательствах. На конец каждого отчетного периода следует пересматривать суммы начисленных резервов и корректировать их при необходимости. Если компания больше не считает вероятным, что для погашения обязательства потребуется выбытие экономических выгод, резерв нужно восстановить.

Использование оценочных обязательств. За счет резерва можно списать только те виды затрат, в отношении которых он изначально создавался. Если резерва не хватает, то затраты отражают в составе прибыли или убытка.

Обратите внимание! Иногда компании имеют право на возмещение соответствующих расходов третьей стороной (например, страховой компанией). В этом случае право на возмещение признается отдельным активом (без взаимозачета с самим резервом).

Будущие операционные убытки. МСФО (IAS) 37 запрещает создавать резервы на будущие операционные потери. Дело в том, что в данном случае у компании нет существующей обязанности, возникшей в результате прошлых событий. Так как нет прошлого события. Дело в том, что таких операционных убытков можно избежать будущими действиями, например продажей бизнеса. Однако компании следует проверить свои активы на обесценение в соответствии с МСФО (IAS) 36 «Обесценение активов».

Обременительные договоры.Согласно МСФО (IAS) 37 обременительный договор – это договор, неизбежные затраты на выполнение которого превышают ожидаемые выгоды от его исполнения. Другими словами, это договор о возмещении убытков, которого нельзя избежать. Резерв создают в сумме минимальных чистых затрат на выход из договора. Они равны наименьшей из следующих величин:

а) затраты по выполнению договора;

б) штраф за невыполнение обязательств по договору.

Обратите внимание! Если договор можно досрочно расторгнуть без каких-либо штрафных санкций, он не является обременительным.

Реструктуризация в МСФО (IAS) 37

Реструктуризация – это программа, планируемая и контролируемая руководством, которая существенно изменяет:

а) масштабы деятельности, осуществляемой компанией;

б) способы ведения этой деятельности.

Примерами программ, которые могут попадать под определение реструктуризации, являются:

1. фундаментальная реорганизация компании, которая оказывает существенное влияние на характер и направление ее деятельности;

2. существенные изменения в структуре управления, например, намерение компании сделать все функциональные подразделения автономными;

3. перевод штаб-квартиры компании из одной страны или региона в другой;

4. продажа или прекращение бизнеса (если соблюдены некоторые другие условия, например реструктуризация, может считаться прекращенной деятельностью в соответствии с МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность»).

Резерв на реструктуризацию признают только в том случае, если:

¾ существует подробный официальный план реструктуризации с соответствующей информацией в нем (затрагиваемая деятельность, местоположение, сотрудники, которым будет выплачена компенсация в связи с расторжением трудового договора, расходы на реструктуризацию, сроки реализации плана);

¾ компания начала выполнение этого плана (например, начала демонтаж оборудования) или довела его основные положения до всех затрагиваемых им сторон. То есть создала у них обоснованные ожидания того, что проведет реструктуризацию.

МСФО (IAS) 37 также уточняет, какие виды расходов можно включить в резерв на реструктуризацию. В частности, в резерв можно включить только прямые затраты, связанные с реструктуризацией, а именно:

выплаты работникам в связи с прекращением трудовых договоров;

затраты, связанные с прекращением действия различных договоров (например, неустойки, штрафы за прекращение договоров аренды);

затраты на консультационные услуги, связанные с реструктуризацией и пр.

Обратите внимание! Нельзя резервировать следующие расходы: переподготовку или перемещение остающихся работников, маркетинговые расходы, инвестиции в новые системы и сбытовые сети, затраты на перемещение активов и т.д. Подобные расходы относятся к ведению компанией деятельности в будущем, и не являются обязательствами по реструктуризации на конец отчетного периода.

Условные обязательства. Согласно МСФО (IAS) 37 условное обязательство – это:

a) возможная обязанность, которая возникает из прошлых событий и наличие которой будет подтверждено только наступлением или ненаступлением одного или нескольких будущих событий. При этом у компании нет уверенности в наступлении данных событий, и она не может полностью их контролировать;

б) существующая обязанность, которая возникает из прошлых событий, но не признается, так как: не является вероятным, что для урегулирования обязанности потребуется выбытие ресурсов, содержащих экономические выгоды; величину обязанности нельзя надежно оценить.

Например, на компанию могут подать в суд, но ее юристы оценивают вероятность проигрыша дела в 20%. В таком случае маловероятно, что компании придется нести какие-либо расходы для урегулирования претензии. Соответственно, не нужно создавать резерв. Условные обязательства в отчетности не признают. Необходимо только сделать соответствующие раскрытия в примечаниях к финансовой отчетности. Исключение составляют случаи принятия компанией некоторых обязательств в рамках сделки по объединению бизнеса. Такие условные обязательства отражают в отчетности согласно МСФО (IFRS) 3 «Объединения бизнесов».

В финансовой отчетности следует кратко описать характер каждого вида условного обязательства, а также (если это практически осуществимо):

а) привести расчетную оценку влияния условного обязательства на финансовые показатели компании;

б) описать источники неопределенности в отношении суммы и сроков выбытия ресурсов;

в) указать возможность получения какого-либо возмещения.

Компании следует регулярно анализировать свои условные обязательства, чтобы оценить, не стала ли вероятность оттока экономических выгод высокой. В этом случае компания должна признать оценочное обязательство в финансовой отчетности того периода, в котором изменилась степень вероятности.

Условные активы согласно МСФО (IAS) 37.

Условный актив – это возможный актив, который возникает из прошлых событий, и наличие которого будет подтверждено только наступлением или ненаступлением одного или нескольких будущих событий, в наступлении которых нет уверенности и которые не полностью находятся под контролем компании (п. 10 МСФО (IAS) 37).

Таким образом, можно сказать что, обычно условные активы возникают в результате незапланированных событий, в результате которых появляется возможность притока экономических выгод в компанию, например, это различные иски, в которых компания выступает в качестве истца также как и в случае с условными обязательствами, условные активы не признают в отчетности. Требуется лишь раскрыть информацию об условном активе, если вероятен приток экономических выгод. Дело в том, что отражение условного актива в отчетности может привести к признанию дохода, который компания возможно никогда не получит. МСФО (IAS) 37 отдельно отмечает, что компаниям не следует предоставлять данные в отношении степени вероятности получения дохода, которые могут ввести пользователей в заблуждение, если же получение дохода практически, несомненно, то соответствующий актив уже не считается условным и его признание уместно.

Более подробно Вы сможете узнать о заинтересовавшем Вас ПБУ и его особенностях записавшись на наш курс.

Всего самого доброго!